p2p 금융이란

영어로 ‘ Peer to Peer Finance’입니다 ‘Peer’는 ‘또래’라는 뜻입니다. ‘Finance’는 ‘자금’이라는 뜻입니다. 그래서 ‘ Peer to Peer Finance’는 또래와 또래의 금융이라고 할 수 있습니다.

p2p 금융은 자금을 빌리고 빌려주는 것을 금융기관을 통해서 하는 것이 아니라, 개인과 개인이 온라인 플랫폼을 통해서 하는 것을 말합니다. 정식 명칭은 `온라인투자연계금융업’입니다.

온라인을 통해 모든 대출과정을 자동화합니다. 오프라인 일반 은행들은 지점운영비용, 인건비, 대출영업비용 등이 반드시 필요합니다. 그러나 p2p 금융은 이러한 불필요한 경비 지출을 최소화합니다. 그래서 투자자들은 은행에 투자하거나 예금을 맡기는 것보다 높은 수익율을 얻을 수 있습니다. 대출자들은 보다 낮은 이율에 대출을 할 수 있습니다.

p2p금융 운영 방식

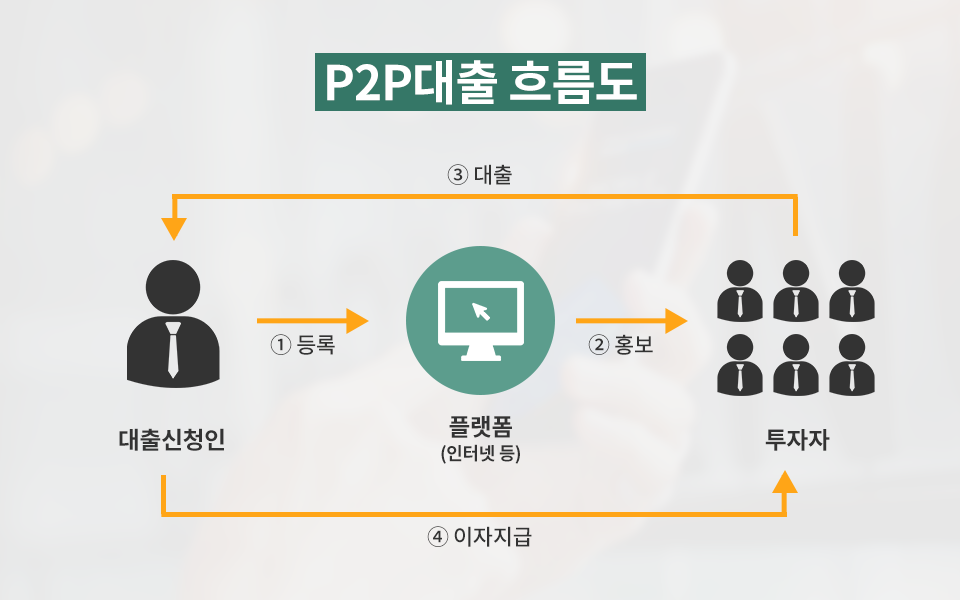

P2P 대출은 일종의 크라우드펀딩입니다. 크라우드펀디이란 소셜 네트워크 서비스나 인터넷을 활용하여 일반 개인들로부터 투자 자금 따위를 모으는 방식입니다. 그래서 은행과 같은 금융기관을 거치지 않습니다. 대신 온라인 플랫폼을 통해 개인끼리 자금을 빌려주고 돌려받습니다.

P2P 대출은 대출신청인이 P2P 대출 서비스를 제공하는 웹사이트 플랫폼에 대출을 신청합니다. 대출신청인이 필요한 대출금액, 대출 기간, 대출 금리들을 공개적으로 게시하여 일반에게 널리 알립니다. 이때 대출 금리는 가장 낮은 금리를 제공하는 투자자의 금리가 책정되거나, 중개 회사가 대출자의 신용 등급에 따라서 책정하기도 합니다.

여러명의 투자자는 웹사이트 플랫폼에 공개적으로 게시된 대출신청인의 대출 조건을 보고, 자신들이 투자하고 싶은 금액을 투자합니다. P2P 대출 회사는 투자자들이 투자한 자금을 모아서 대출신청인에게 전달합니다.

P2P 대출 회사는 약속된 대출 기간이 되면, 대출자에게서 원금과 이자를 받아 투자자에게 돌려줍니다. P2P 대출 회사는 투자자와 대출자의 연결을 중계하는 수수료로 수익을 발생합니다.

p2p금융 장점

돈이 필요할 때 돈을 빌릴 수 있는 곳은 금융권입니다.

제1 금융권은 대출이 까다롭습니다. 돈을 빌리기가 힘듭니다. 제2 금융권은 대출 심사가 제1 금융권에 비해 까다롭지는 않습니다. 그런데 이율이 높습니다. 제3 금융권으로 불리는 대부업체는 대출하기가 가장 쉽지만, 이자가 가장 높습니다.

p2p 금융은 돈이 필요한 대출자와 돈을 빌려줘서 수익을 얻으려는 투자자가 인터넷을 통해 서로가 수용 가능한 조건으로 거래가 성사됩니다. 그래서 만족도가 높습니다.

p2p금융 단점

소비자를 보호하기 위한 법적인 조항이 많이 부족합니다. p2p 금융 상품의 원금이 보장되지 않습니다.

p2p 금융이 발달한 중국에서는 최근 업계가 파산하는 곳이 많이 발생하고 있습니다. 회사 대표가 도망가거나 경찰 수사를 받고 있는 부실업체가 많습니다. 그래서 소비자들이 막대한 경제적 손실을 보고 있습니다.

우리나라에서도 2018년 p2p 금융 피해액이 1,000억 원 정도 됩니다.

p2p금융 현황

외국

P2P 대출은 유럽과 미국이 차지하는 비중이 큽니다. 2012년 기준 전체 크라우드펀딩 시장에서 P2P 대출이 차지하는 비중은 44%에 이릅니다. 미국과 유럽에서 이뤄지는 P2P 대출업체를 보면 금리 면에서는 아직까지 은행 같은 제도권 금융기관에 비해 높은 편입니다. 이들 업체의 P2P 대출 평균금리는 10~15% 수준입니다.

한국

국내 p2p 금융 시장은 2006년 8월에 설립된 머니옥션, 2007년 설립된 팝펀딩을 시작으로 출발했습니다. 2021년 12월 30일을 기준으로 p2p 금융시장의 규모는 약 10조원을 돌파했습니다.

p2p금융 기사. 1

2020년 8월 세계 최초로 시행된 온라인투자연계금융업(온투업)법이 이달 출범 2년을 맞는다. ‘P2P(대출 수요자 대 공급자) 금융’이라는 이름으로 더 널리 알려진 온투업은 관련 법이 시행돼 업계가 제도권 안으로 편입될 때까지만 해도 중·저신용자를 포용할 것이라는 기대를 한몸에 받았다. 인공지능(AI) 신용 평가 기술을 활용해 저축은행 등 제2 금융권 대비 부실률을 낮춰줄 것이라는 낙관론이 지배적이었다.

그러나 온투업계는 현재 고사 직전이다. 법령에 해석상 모호한 부분이 존재해 자금을 조달하기 어려운 탓이다. 이를 해소해줘야 하는 금융위원회의 무관심에 업계는 사실상 개점휴업 상태다. 결과적으로 제2 금융권에서 더 높은 금리로 대출을 받는 금융 취약층의 삶은 더 팍팍해지고 있다.

p2p금융 기사. 2

P2P 금융은 지난해 6월 등록이 시작된 이후 6월 말 현재 49개 투자업자가 금융위원회에 등록을 완료했다. 지금까지 연계대출잔액은 1조2,000억 원에 달하고 투자자 수는 100만 명(중복 포함)에 이른다. 올해 상반기까지 은행 예금금리가 연 1~2% 수준에 머문 반면, P2P 금융상품은 연 10% 이상 고수익을 보장하면서 투자가 밀려든 결과다.

문제는 P2P 역시 금융상품이고, 금융상품에 대한 투자는 손실도 감안해야 한다는 데 있다. 위의 사례처럼 높은 수익률만 쫓다가 한 상품에 전액 투자해 원금도 건지지 못하거나, 상품 개발 지연ㆍ중도해지 불가 등으로 돈이 묶이는 사례가 종종 발생하고 있다는 게 금융감독원의 설명이다.

함께 읽으면 돈 버는 글

은행 종류, 1 금융권, 2 금융권, 3 금융권 특징 알아야 돈 안 잃어요!